Bouwbedrijven hebben eindelijk de langgevraagde lastenverlaging op de lonen!! Neem onmiddellijk actie!

Om de concurrentiestrijd met goedkope Europese werkkrachten te kunnen aangaan, werd een nieuwe maatregel aangekondigd: de gedeeltelijke vrijstelling van doorstorting van bedrijfsvoorheffing.

Vanaf 1 januari 2018, met terugwerkende kracht dus, bedraagt deze vrijstelling 3% van het belastbaar loon (behalve vakantiegeld, eindejaarspremie en achterstallige bezoldigingen). Deze 3% mag afgetrokken worden van de bedrijfsvoorheffing die u dient door te storten.

Net op tijd aangekondigd om ervoor te zorgen dat kwartaalaangevers deze aftrek al kunnen verwerken in hun aangifte van april 2018!! Maandaangevers kunnen deze aftrek voor maart ook reeds in april aanvragen, maar zullen een rechtzetting moeten vragen voor januari en februari.

Vanaf 2019 zou de lastenverlaging al gaan om 6% van het belastbaar loon en vanaf 2020 om 18% van het belastbaar loon.

Ook erkende uitzendondernemingen die uitzendkrachten ter beschikking stellen van bouwbedrijven kunnen van deze maatregel gebruik maken.

Voorwaarden:

- Het moet gaan om werken in onroerende staat (volgens de BTW-reglementering) die verricht worden op werven (dus ook bv. voor elektriciens, schoonmaakbedrijven).

- Werknemers moeten minstens 1/3 van hun arbeidstijd op werven werken. Werknemers die enkel in het atelier werken komen niet in aanmerking.

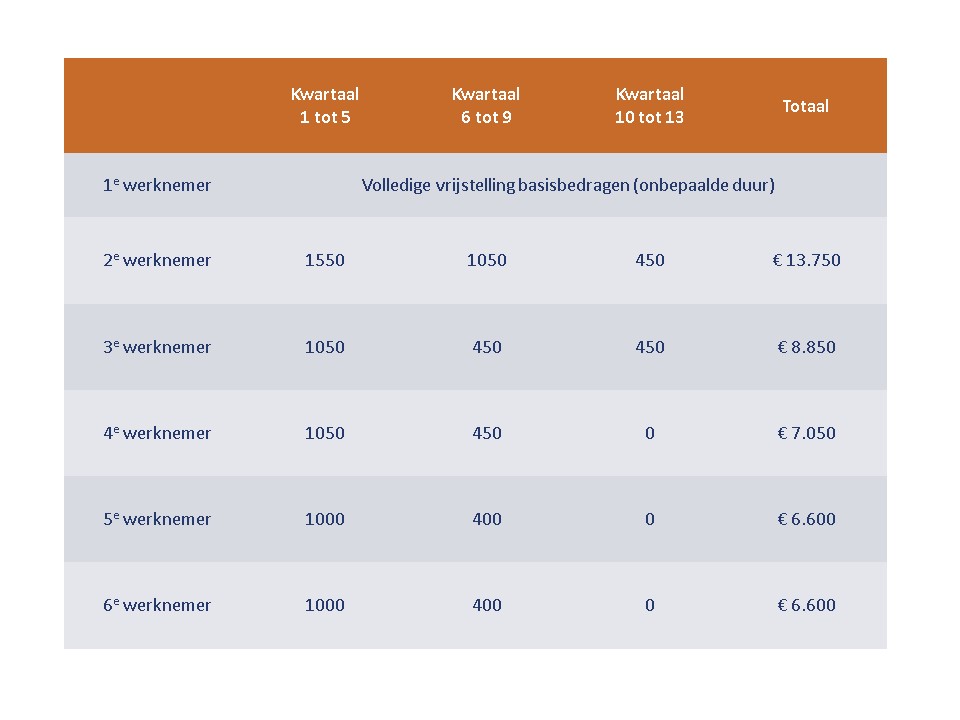

- Werknemers moeten in ploeg werken. Maar 2 werknemers worden als een ploeg gezien. Zij moeten hetzelfde werk of (belangrijk!) complementair werk uitvoeren.

- De werknemer moet een minimaal loon krijgen van € 13,75/uur (wordt jaarlijks geïndexeerd).

- Er dient een bijzondere aangifte gedaan te worden in de bedrijfsvoorheffing (via sociaal secretariaat).

Tip: Iedereen die in aanmerking denkt te komen, neemt zo snel mogelijk contact op met zijn loonsecretariaat. Uzelf zal aan het loonsecretariaat wel moeten doorgeven wie van uw werknemers in aanmerking komt.

(Auteur: Georges Bauwens, erkend boekhouder-fiscalist BIBF 301 85 790)