Nog éénmaal genieten van een superlaag voordeel alle aard gratis woonst. Nieuwe berekening VAA gratis woonst is meer dan aanvaardbaar!

Op 28/11/2010 besliste de nieuwe regering Di Rupo het voordeel van alle aard gratis woonst bijna te verdubbelen.

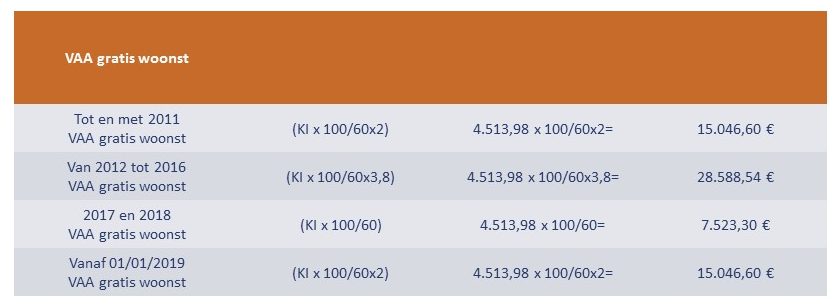

Van KI x 100/60 x 2 naar KI x 100/60 x 3,8 waarbij KI staat voor geïndexeerd Kadastraal Inkomen.

Deze maatregel werd ingevoerd vanaf 01/01/2012.

Op 15/05/2018 legde de fiscus zich neer bij de rechtspraak die meermaals oordeelde dat het onderscheid dat werd gemaakt naargelang de hoedanigheid van de verstrekker van het voordeel strijdig was met het grondwettelijk gelijkheidsbeginsel.

Vanaf inkomstenjaar 2017 kregen wij op deze wijze een zeer voordelige berekening voor iedereen, namelijk KI x 100/60.

In het Koninklijk Besluit van 07/12/2018 (BS 27/12/2018) werd er door de regering Michel een definitieve oplossing gegeven door bij de berekening van het VAA gratis woonst de vermenigvuldigingsfactor 2 toe te passen vanaf 01/01/2019.

Voor alle duidelijkheid: voor inkomstenjaar 2018, aangifte personenbelasting 2019, kan men nog steeds het voordeligere KI x 100/60 aangeven!

Volgend voorbeeld zal u een beter idee geven van de berekening VAA gratis woonst.

Wij gaan uit van een geïndexeerd KI van 4.513,98 € en in het voorbeeld steeds van het inkomstenjaar.

Opmerkingen:

- er wordt geen onderscheid meer gemaakt tussen wie het onroerend goed ter beschikking stelt

- er wordt geen onderscheid meer gemaakt in de hoogte van het KI (voorheen al dan niet lager of hoger dan 745 €)

- wat betreft een ongebouwd onroerend goed blijft de formule: geïndexeerd KI x 100/90

- het VAA gratis verwarming bedraagt voor 2018 1.990 €,

- het VAA gratis elektriciteit bedraagt voor 2018 990 €

- voor de berekeningen VAA moet men prorateren op dagbasis indien men niet het ganse jaar het voordeel heeft genoten.

Nu er een definitieve regeling werd uitgewerkt kan het dus terug interessant zijn voor een bedrijfsleider om een woning op de vennootschap te kopen.

Wenst u graag te weten wat dit concreet voor u betekent, aarzel dan niet om een Abeka-medewerker te contacteren voor meer uitleg.

(Auteur: Georges Bauwens, Erkend Boekhouder-Fiscalist BIBF 301 85 790)