Voordeel alle aard woonst:

- 07/03/2018: Minister wil onderscheid ongedaan maken

- eind maart 2018: Minister zal eerst eens naar zijn administratie luisteren

100% garantie kunnen wij u in België al lang niet meer geven inzake fiscaliteit.

Een totaal onrechtvaardige discriminatie heeft Abeka het altijd al gevonden.

Recente rechtspraak van het hof van beroep van Gent en Antwerpen bevestigde onze visie.

Minister Van Overtveldt bevestigde op 07/03/2018 dat hij het onderscheid wilde terugdraaien. Maar de beslissing van Van Overtveldt is niet naar de zin van de fiscale administratie.

Te veel bedrijfsleiders zouden nu het idee kunnen hebben terug een woning in de vennootschap te krijgen.

De Minister antwoordde vorige week dat zijn administratie bezig is met een juridische en budgettaire analyse. De administratie zal nu een voorstel voor een definitieve oplossing bij de regering indienen. Dat belooft niet veel goeds …

Op het einde van dit artikel toch ook nog eens speciale aandacht voor de houding van de Administratie t.o.v. de aftrekbaarheid van de kosten in de vennootschap. Ook hier verwerpt de fiscus regelmatig de kosten van afschrijving, registratierechten, notaris kosten en onderhoudskosten.

Waarover gaat het?

Wanneer een vennootschap een onroerend goed ter beschikking stelt van een bedrijfsleider werd/wordt deze 3,8 keer meer belast dan wanneer het onroerend goed ter beschikking werd gesteld door een natuurlijk persoon. Heel discriminerend, heel onrechtvaardig.

Hoe heeft de fiscus gereageerd?

Wanneer een aanslag vernietigd wordt door een hof van beroep (zie hierboven) kan de fiscus cassatieberoep aantekenen. Maar de fiscus heeft ingezien dat dit beroep in cassatie geen kans op slagen had.

De fiscus heeft het dan ook slim willen spelen en heeft geprobeerd een volledige nieuwe aanslag voor te leggen aan het hof, namelijk de aanslagen te laten goedkeuren op grond van de reële huurwaarde van de woning.

Maar gelukkig volgde het hof van beroep te Gent in zijn arrest van 20/02/2018 de fiscus niet: de discriminatie zou immers blijven, een aanslag op de werkelijke huurwaarde wordt niet aanvaard, dus wordt de regel: KI x 100/60. Bedrijfsleiders van vennootschappen zullen hun VAA gratis woonst verminderd zien met de deler 3,8. Over een succes gesproken!! Maar zoals in het begin geschreven, 100% garantie kunnen wij u in België al lang niet meer geven inzake fiscaliteit.

Is dit arrest definitief?

De administratie zou nog cassatieberoep kunnen aantekenen, maar heeft er blijkbaar de buik van vol.

Er verschenen ondertussen al verschillende berichten in de media, waarbij Minister Van Overtveldt stelt “het onderscheid gedaan te willen maken”, alhoewel hij achteraf zegt “eerst naar zijn fiscale administratie te willen luisteren”. Een circulaire zou meer duidelijkheid gaan verschaffen.

Wat adviseert Abeka?

Wat vorig jaar betreft, adviseren wij de algemene (de 3,8 maal goedkopere) formule toe te passen (KI x 100/60 in plaats van KI x 100/60 x 3,8).

Tenzij de Administratie een circulaire uitvaardigt om spontaan de oude aanslagjaren recht te zetten, adviseert Abeka de oude forfaitaire berekeningen VAA gratis woonst aan te vechten.

Als bedrijfsleider hoef je hier geen schrik voor te hebben, het is een bezwaar in de personenbelasting.

Kosten en verloop van de procedure?

- Indienen van een formeel en gemotiveerd bezwaarschrift. Dit moet tijdig gebeuren. De bezwaartermijn bedraagt immers maar 6 maanden vanaf de datum van de verzending van het aanslagbiljet.

- Indien een tijdig bezwaarschrift niet meer kan, dan kan een ambtshalve ontheffing overwogen worden, daar het standpunt van Minister Van Overtveldt als een nieuw feit kan gekwalificeerd worden. Dit is belangrijk, want bij sommige belastingplichtigen gaat het toch over heel veel euro’s.

- Zodra de fiscus een negatieve beslissing heeft genomen, heeft men 3 maanden om een gerechtelijke procedure op te starten.

- De gerechtelijke procedure vindt plaats voor de bevoegde rechtbank van eerste aanleg.

- Aan het opstarten van een procedure zijn geen kosten verbonden, enkel een bijdrage van € 20,00 per eisende partij voor het fonds voor de juridische bijstand. Wij adviseren echter een advocaat te nemen die het dossier behartigt.

- Een gerechtelijke procedure kan 1 à 2 jaar duren.

- Indien u gelijk krijgt voor de rechtbank krijgt u:

- de terugbetaling van de teveel betaalde belasting

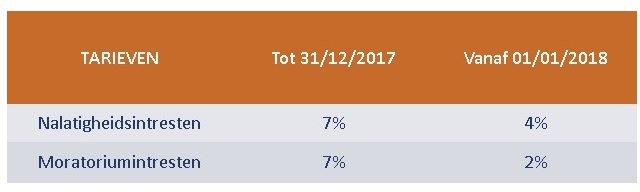

- 7% moratoriumintresten (2% vanaf 01/01/2018).

- terugbetaling € 20,00 F.J.B.

- recht op een rechtsplegingsvergoeding

Hoe evolueert de houding van de fiscus in het bekijken van de woning in de vennootschap?

Tot enkele jaren geleden stelden wij vast dat de fiscus de aftrek van de kosten (afschrijvingen, onderhoud, e.d.) aanvaardde.

Maar de laatste jaren stellen wij vast dat de fiscus deze kosten verwerpt. Ook de rechtbanken beginnen meer en meer de fiscus hierin te volgen. Het ergste van al is dat zelfs, indien men de kosten in de vennootschap verwerpt, een eventuele meerwaarde toch in de vennootschap belast wordt bij het verkopen van de woning.

Abeka heeft steeds het advies gegeven om in de notulen van de jaarlijkse algemene vergadering te vermelden dat de woning dient om de prestaties van de bedrijfsleider te vergoeden.

En vergeet zeker niet dit VAA op de bezoldigingsfiche aan te geven.

Hopelijk komt er echter een circulaire die alle problematieken regelt, ook deze i.v.m. de vennootschapsbelasting. Maar laat alvast uw kans niet verloren gaan tot zolang er geen positieve circulaire is.

(Herwerkte versie – bron Cazimir Advocaten)