Als u een onroerend goed wil schenken, dan moet u naar de notaris gaan. U kan in dit geval geen handgift doen, aangezien u een onroerend goed niet van hand tot hand kan overhandigen.

Op een handgift (vrij van schenkbelasting) is ook geen erfbelasting verschuldigd voor zover de schenker meer dan 3 jaar na deze handgift komt te overlijden. Indien binnen de 3 jaar na de schenking de schenker overlijdt, zal er alsnog erfbelasting dienen betaald te worden.

Men kan ook roerende goederen (cash, juwelen, effecten, …) schenken.

Bij een schenking van roerende goederen gelden vlakke tarieven schenkbelasting in het Vlaamse Gewest:

- 3% tussen partners, (groot)ouders en (klein)kinderen

- 7% voor alle anderen

De schenkingsrechten verschillen van gewest tot gewest. De woonplaats van de schenker bepaalt welk schenkingsrecht van toepassing is. Het gewest waar u de schenkingsakte tekent, speelt geen enkele rol, net zomin als de woonplaats van de begiftigde of de ligging van de geschonken goederen. Woonde de schenker in de 5 jaar voorafgaand aan de schenking in meerdere gewesten, dan kijkt de overheid naar het gewest waar de schenker het langst heeft gewoond.

Voor onroerende goederen verlaagt de Vlaamse overheid vanaf 01/07/2015 drastisch de tarievenstructuur van de schenkbelasting.

Men heeft voortaan een normaal tarief en een verlaagd tarief.

De Vlaamse overheid voorziet in 2 gevallen een verlaagd tarief van schenkbelasting voor woningen. In de praktijk gaat het om een terugvordering. Bij de schenking wordt het normale tarief betaald en als nadien blijkt dat de begiftigde aan de voorwaarden voor de korting voldoet, kan hij de teveel betaalde schenkbelasting terugvorderen.

In deze 2 gevallen komt u in aanmerking voor het verlaagde tarief:

- Binnen de 5 jaar voor minstens € 10.000,00 energiezuinige renovaties laten uitvoeren. De aannemer die de werken uitvoert, moet daarvan een attest afleveren. Zelf de werken uitvoeren, komt niet in aanmerking.

- Binnen de 3 jaar na de schenking de woning verhuren gedurende minimum 9 jaar. Zegt de huurder de huurovereenkomst op voor de afloop van die 9 jaar, dan heeft u 6 maanden de tijd om een nieuwe huurder te vinden. De huurovereenkomst moet worden geregistreerd en u moet een conformiteitsattest laten opstellen. Blijkt op een bepaald moment dat u de verlaging onterecht heeft gekregen, dan moet u niet alleen de verlaging terugbetalen, maar ook een boete van 20%.

De tarieven worden nog steeds toegepast per begiftigde en per schenker.

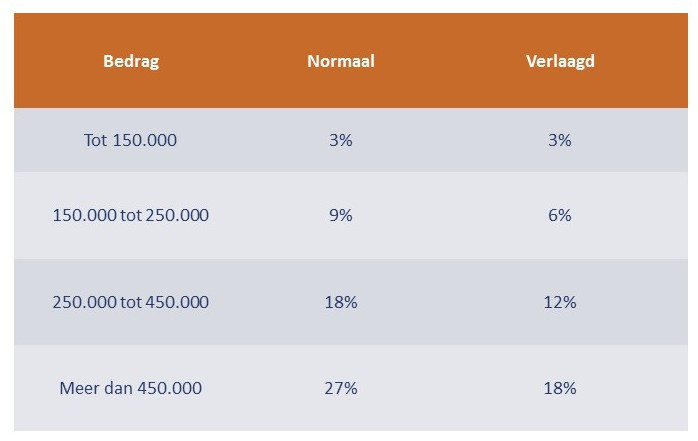

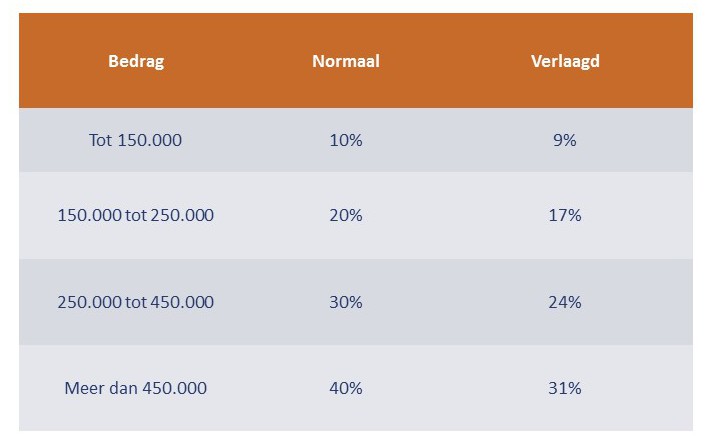

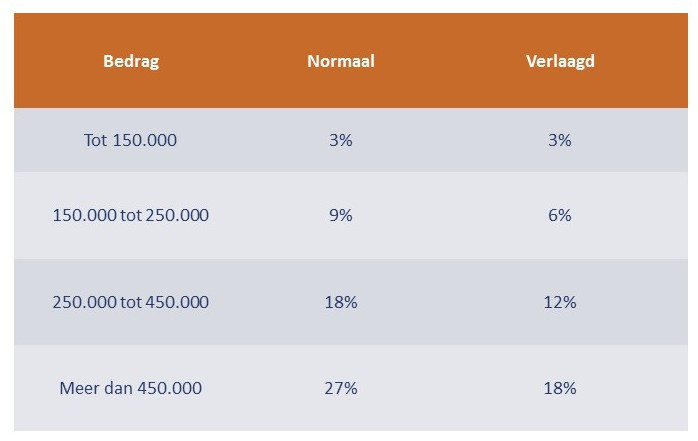

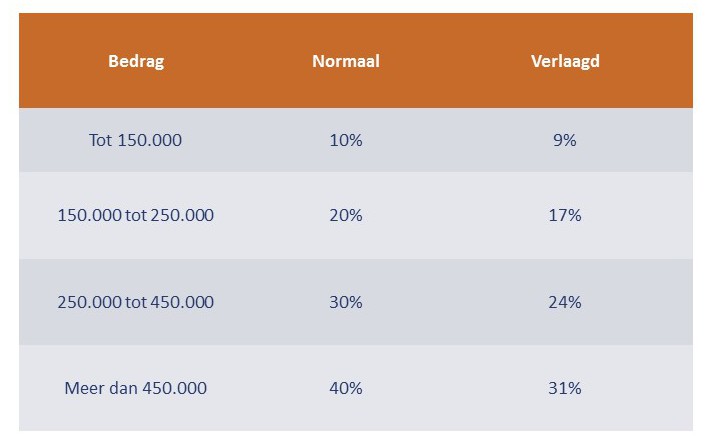

Voor onroerende goederen geldt in het Vlaamse gewest volgende schenkbelasting:

Rechte lijn en partners

Broers en zussen, ooms, tantes, neven, nichten, vreemden

Tevens geldt nog steeds de tariefverlaging voor de schenking van bouwgronden en dit tot eind 2019.

De tariefverlaging komt neer op een korting van 2% op de eerste schijf van € 150.000. Daarboven geldt het “gewone “ arief.

Er zijn wel 2 voorwaarden aan deze verlaging verbonden:

- de geschonken bouwgrond moet in het Vlaams Gewest liggen

- de begiftigde moet binnen de 5 jaar na de datum van de schenkingsakte zijn hoofdverblijfplaats in de woning op de geschonken bouwgrond vestigen.

(Auteur: Georges Bauwens, erkend boekhouder-fiscalist BIBF 301 85 790)