Grondige hervorming registratiebelasting bij aankoop onroerend goed in Vlaanderen vanaf 1 januari 2022!

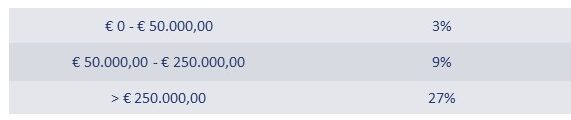

De huidige regelgeving inzake de toepassing van registratierechten bij de aankoop van een onroerend goed zal de meesten wel niet onbekend zijn. In grote lijnen ziet deze er als volgt uit:

- Algemeen tarief is 10%. Koopt u in Vlaanderen onroerend goed dat niet meer nieuw is voor de btw, dan betaalt u daarop momenteel in principe 10% registratiebelasting. Het gaat dan bv. om de aankoop van een woning die u verhuurt of gebruikt als tweede verblijf, een bouwgrond, enz.

- Voor de gezinswoning is het 6%. Op de privéaankoop van een gezinswoning betaalt u nu 6% verkooprecht (5% bij ingrijpende energetische renovatie). Voorwaarde daarbij is o.a. dat u de woning hoofdzakelijk privé als gezinswoning gebruikt en ook dat het uw enige woning is.

Wij gaan niet dieper in op de mogelijke vrijstellingen en het regime van de meeneembaarheid die op heden van toepassing zijn.

Vanaf 01 januari 2022 zal er een nieuwe regelgeving van toepassing worden:

- 6% registratiebelasting wordt 3% bij aankoop van enige en eigen woning. Koopt u in 2022 pas uw enige en eigen woning, dan betaalt u nog slechts 3% (1% bij een energetische renovatie).

- 12% bij aankoop bouwgrond gezinswoning. Op de aankoop van een bouwgrond voor de bouw van uw enige gezinswoning, zal u 12% registratiebelasting dienen te betalen en op de bouwwerken zal 21% btw verschuldigd zijn, tenzij het gunstregime van 6% btw voor sloop en heropbouw van toepassing is.

- 12% bij aankoop van een ander vastgoed dan een gezinswoning. Wie een bouwgrond, een tweede verblijf, een huis of appartement om te verhuren of een bedrijfspand koopt, betaalt daarop 12% registratiebelasting.

- Uitzondering: aankoop van landbouwgronden en natuurgebieden, waarvoor het tarief van 10% behouden blijft.

- 7% registratiebelasting voor sociale huurwoning. Wie een huis of een appartement koopt om het via een sociaal verhuurkantoor te verhuren, blijft 7% registratiebelasting betalen.

- 6% voor de aankoop van een beschermd monument: voor de aankoop van een beschermd monument geldt er een gunstregime, nl. de helft van het standaardtarief.

- afschaffing ‘voordeel meeneembaarheid’ vanaf 01/01/2024: de registratiebelasting die u bij een vroegere aankoop van een gezinswoning betaald heeft en die u voor maximaal 13.000 euro mag aftrekken van het verkooprecht dat op de volgende gezinswoning betaald moet worden.

- overgangsperiode: vanaf 01/01/2022 tem 31/12/2023 zou u bij de aankoop van een gezinswoning zelf kunnen kiezen tussen: kopen tegen het ‘oude’ tarief van 6% met meeneembaarheid ofwel kopen tegen het ‘nieuwe’ tarief van 3% maar dan zonder meeneembaarheid.

Is het nu aangewezen om uw aankoop uit te stellen tot 2022 of juist niet?

Voor de aankoop van uw gezinswoning zou immers de datum van de authentieke akte doorslaggevend zijn. Wordt die vanaf 01/01/2022 verleden, dan betaalt u maar 3% in plaats van 6% registratierechten.

Voor de aankoop van ander onroerend goed zou naar de datum van de ondertekening van het compromis worden gekeken. Wordt het compromis nog ondertekend in 2021, dan koopt u met andere woorden nog aan het tarief van 10% in plaats van 12% registratierechten.

Er kunnen dan ook aanzienlijke besparingen gerealiseerd worden door rekening te houden met een juiste timing.

(Auteur: Edwin Van Lommel – Fiscaal Accountant 11308681 – 26/10/2021)