Vermindering vennootschapsbelasting

De regering besliste in het Zomerakkoord tot een belangrijke hervorming van de vennootschapsbelasting. De grote lijnen van de verschillende maatregelen zijn bekend. Ze moeten in de loop van de volgende maanden echter nog concreet vertaald worden in regelgeving. Onderstaand overzicht is dus voorlopig en aan verandering onderhevig.

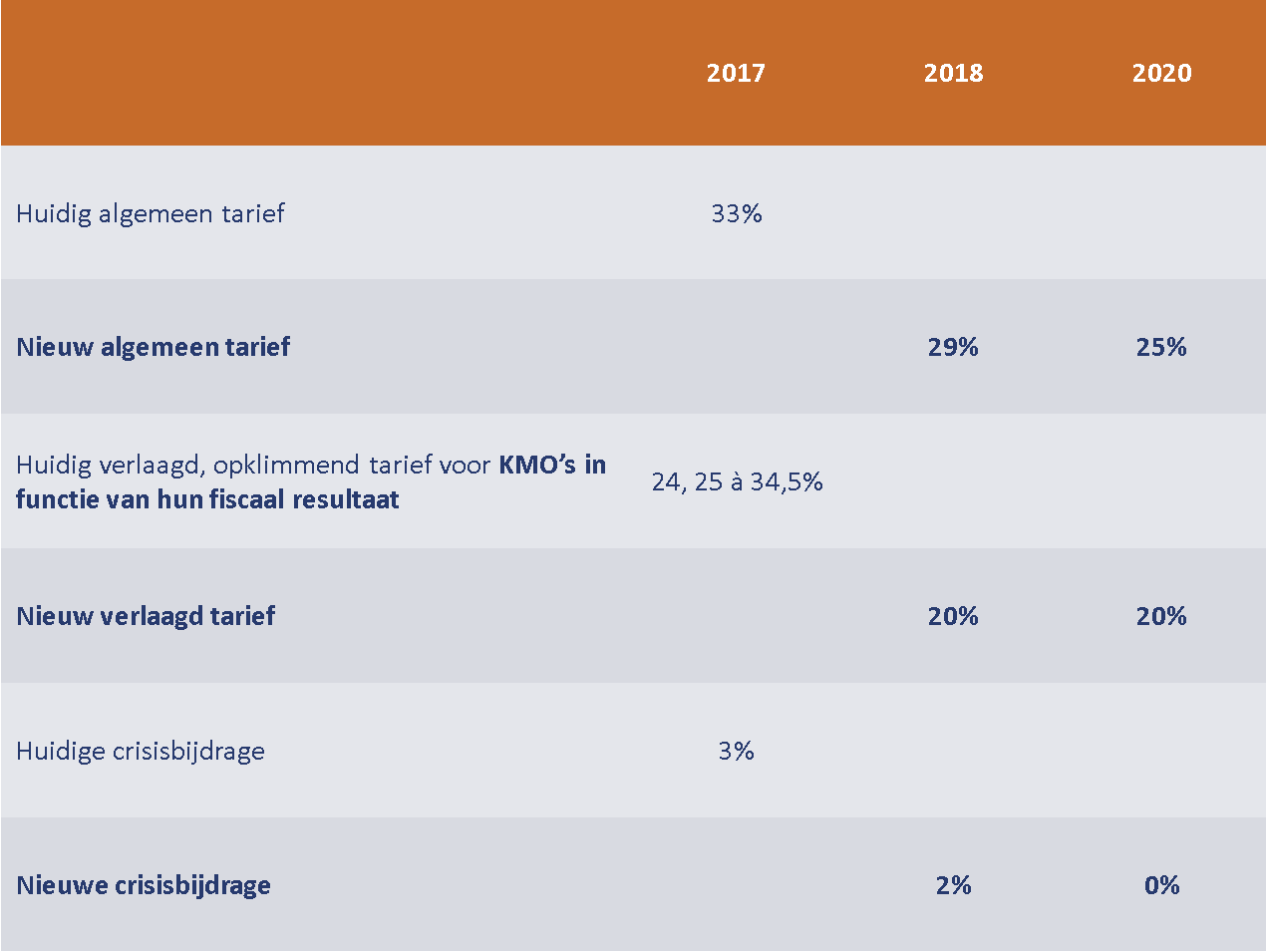

Verlaging tarieven vennootschapsbelasting

Zoals blijkt uit deze tabel krijgen KMO’s (minder dan 50 werknemers – omzet < 9 miljoen € – balanstotaal < 4,5 miljoen) een extra verlaging vennootschapsbelasting:

- 20,4 % (incl. crisisbijdrage) voor de eerste 100.000 euro winst in 2018, vanaf 2020 is dit 20%, MAAR !!!!!!

- Elke vennootschap zal jaarlijks aan minstens 1 bedrijfsleider/natuurlijk persoon een bezoldiging moeten uitkeren van minstens 45.000 euro, ofwel een bedrag gelijk aan de winst vóór belastingen als die lager is dan 45.000 euro, zo niet volgt er een bijzondere aanslag. Het tarief van deze bijzondere aanslag is gelijk aan 10% op het te weinig uitgekeerde bedrag van de bezoldiging. Deze bijdrage is wel fiscaal aftrekbaar.

- Pas opgerichte vennootschappen zouden gedurende de eerste vier jaar niet aan de hierboven vernoemde voorwaarde moeten voldoen.

- Kritische vraag: is dit niet het ontmoedigen van het gebruik van vennootschappen?

- Vele exploitatievennootschappen keren geen bezoldiging uit aan hun bedrijfsleider, maar wel een managementvergoeding aan de managementvennootschap. Van daar uit wordt de bedrijfsleider bezoldigd. Zoals het vandaag ook reeds aan de orde is, komt de werkvennootschap dus niet in aanmerking voor het verlaagd tarief. Maar deze exploitatievennootschappen zullen nu een extra belasting ondergaan via de bijzondere aanslag: dit betekent een extra belasting van 4.500 euro ………

Extra positief nieuws:

- Kleine ondernemingen zouden echter hun verlaagd tarief niet verliezen indien zij dividenden uitkeren die hoger zijn dan 13% van het gestort kapitaal.

Er zijn ook bijkomende fiscale lastenverlagingen voorzien in 2018:

- De bestaande investeringsaftrek voor KMO-vennootschappen van 8 % wordt in 2018 tot 20 % verhoogd;

- Gefaseerde uitbreiding van de vrijstelling van doorstorting bedrijfsvoorheffing voor wetenschappelijke onderzoekers naar bachelors;

- Afschaffing belasting 0,4% op meerwaarden van aandelen gerealiseerd door grote ondernemingen.

In onze volgende nieuwsbrief gaan wij voor minder goed nieuws: de compenserende lastenverhogingen !!!!

(Auteur: Georges Bauwens, erkend boekhouder-fiscalist BIBF 301 85 790)