Opfrissing hervorming vennootschapsbelasting: maatregelen van toepassing vanaf 2020

In wat volgt bezorgen wij u bij wijze van opfrissing een kort overzicht van de voornaamste maatregelen die door de hervorming van de vennootschapsbelasting (in uitvoering van het zogenaamde zomerakkoord) vanaf aanslagjaar 2021 (voor een belastbaar tijdperk dat ten vroegste aanvangt op 1 januari 2020) in werking treden.

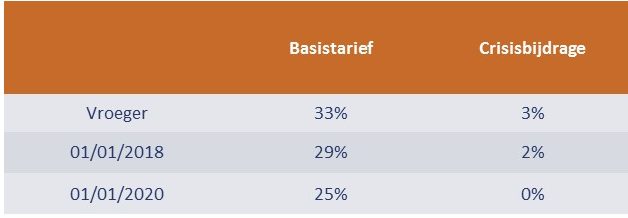

Verdere tariefdaling

Het basistarief in de vennootschapsbelasting daalt van 29% naar 25%. Voor kleine vennootschappen blijft het tarief van 20% behouden op de eerste schijf belastbare grondslag tot 100.000 euro.

De crisisbijdrage van 2% wordt voor alle vennootschappen volledig afgeschaft.

Criterium marktrente verduidelijkt

Wanneer een vennootschap interesten betaalt die hoger zijn dan “de overeenkomstig de marktrente geldende rentevoet”, dan is het gedeelte van deze interesten boven deze marktrente niet aftrekbaar als beroepskost. Daarnaast kan de administratie het overdreven deel van deze interesten herkwalificeren als dividenden.

In de praktijk bestaat er reeds lange tijd discussie over hoeveel deze marktrente nu precies bedraagt. Om aan deze discussies een einde te maken, wordt het bedrag van deze ‘marktrente’ voortaan wettelijk vastgelegd. Het betreft de door de Nationale Bank van België bekend gemaakte “MFI rentevoet voor leningen voor een bedrag tot 1 000 000 euro met variabel tarief en initiële rentebepaling tot een jaar verstrekt aan niet-financiële vennootschappen gesloten in de maand november van het kalenderjaar voorafgaand aan het kalenderjaar waarop de interesten betrekking hebben”, verhoogd met 2,5%. Dit tarief is vrij te raadplegen op de website van de Nationale Bank. Indien u deze maatregel in 2019 reeds vrijwillig had toegepast, bedroeg de marktrente 4,09% (1,59% verhoogd met 2,5%).

Deze nieuwe bepaling is van toepassing op de interesten die betrekking hebben op periodes na 31 december 2019.

Degressieve afschrijvingen zijn niet langer mogelijk

Het degressief afschrijvingsstelsel wordt afgeschaft in de vennootschapsbelasting. Daarnaast moeten kleine vennootschappen voortaan verplicht pro-rata temporis afschrijven voor het jaar van de investering. Bovendien mogen kleine vennootschappen de bij de aankoop komende kosten ofwel ineens afschrijven tijdens het belastbare tijdperk waarin de kosten zijn gemaakt, ofwel op dezelfde wijze als de hoofdsom van de aanschaffings- of beleggingswaarde van de desbetreffende vaste activa.

De wijziging van de afschrijvingsregimes is van toepassing op de vaste activa die worden verkregen of tot stand gebracht vanaf 1 januari 2020.

Disconto op schulden

Het in resultaat nemen van een disconto voor schulden zal met betrekking tot niet-afschrijfbare activa (bv. aandelen of antiek), niet langer als aftrekbare kost worden aanvaard voor zover de aankoopprijs lager is dan de werkelijke waarde verhoogd met het disconto.

Verrekening van beroepsverliezen van buitenlandse vaste inrichtingen en van buitenlands vastgoed

Verliezen geleden binnen een buitenlandse vaste inrichting of met betrekking tot in het buitenland gelegen activa waarover de vennootschap beschikt (bv. vastgoed) en waarvan de winsten behaald in deze inrichtingen of door middel van deze activa bij verdrag worden vrijgesteld in België, zijn nog slechts aftrekbaar in België voor zover deze verliezen definitief zijn en ze geleden zijn in de EER. De belastingplichtige moet met andere woorden alle mogelijkheden in het buitenland hebben uitgeput om de verliezen daar in aftrek te brengen.

De nieuwe regeling is niet van toepassing voor de overgedragen verliezen bestaande uit verliezen van buitenlandse vaste inrichtingen die werden in mindering gebracht op de Belgische winst in belastbare tijdperken die aanvangen voor 1 januari 2020.

Vrijgestelde reserves kunnen tijdelijk voordelig omgezet worden in belaste reserves

Vennootschappen met vrijgestelde reserves worden tijdelijk aangezet die reserves om te zetten in belaste reserves aan een verlaagd tarief. De maatregel geldt voor de aanslagjaren 2021 en 2022. De vrijgestelde reserves die voor die regeling in aanmerking komen, zijn diegene die bestonden op het einde van het laatste belastbare tijdperk dat afsluit vóór 1 januari 2017. Het verlaagd tarief bedraagt 15%, en daalt verder tot 10% voor zover het bedrag geïnvesteerd wordt in:

- materiële vaste activa, andere dan deze vermeld in art. 75,5° WIB92 (bv. personenauto’s) of immateriële vaste activa;

- die afschrijfbaar zijn; en

- die niet gelden als herbelegging voor de gespreide belasting van meerwaarden.

Deze gunstmaatregel geldt als minimum belastbare grondslag. Er zijn geen fiscale aftrekken mogelijk of er mag niet gecompenseerd worden met het verlies van het belastbaar tijdperk. Er mogen geen voorheffingen, FBB en belastingkredieten worden verrekend. De vermeerdering wegens onvoldoende voorafbetalingen is van toepassing.

Een aantal vrijgestelde reserves komen niet in aanmerking voor deze omzetting (o.a. gespreid te belasten meerwaarden, meerwaarden m.b.t. bedrijfsvoertuigen en binnenschepen, vrijgestelde waardeverminderingen en voorzieningen, kapitaalsubsidies).

Aftrekbeperking van bepaalde uitgaven

Volgende kosten zijn niet langer aftrekbaar en moeten volledig in de verworpen uitgaven worden opgenomen:

- aanslag geheime commissielonen;

- administratieve boetes (bijvoorbeeld proportionele btw-boetes).

Het tarief van 50% van de aanslag geheime commissielonen in het geval van vrijwillige opname van verdoken meerwinsten in de boekhouding wordt opgeheven.

De 120% aftrekbaarheid van kosten verdwijnt en wordt verlaagd naar 100%. Deze maatregel heeft een impact op o.a. de aftrekbaarheid van kosten voor elektrische wagens en het collectief vervoer van personeelsleden voor woon-werkverkeer.

Autokosten in de vennootschapsbelasting

Er wordt een nieuwe CO2-formule voor de berekening van de fiscale aftrekbaarheid van autokosten ingevoerd. Deze formule zal eveneens van toepassing zijn voor de aftrek van brandstofkosten.

(Bron: Lexalert – Cazimir Advocaten)