Zo zal uw onroerend goed in het buitenland voortaan belast worden

Als u eigenaar bent van een woning in het buitenland, die u zelf gebruikt of verhuurt aan een privépersoon, dan zal uw buitenlandse onroerend goed vanaf aanslagjaar 2022 belast worden in de personenbelasting op basis van een kadastraal inkomen.

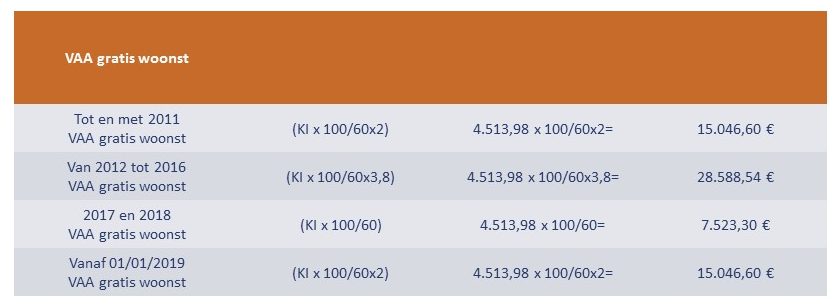

Onroerend goed in België wordt belast op basis van het kadastraal inkomen (KI). Het KI is geen echt inkomen, maar een fictief inkomen dat overeenstemt met het gemiddelde jaarlijkse netto-inkomen dat het onroerend goed zijn eigenaar zou opbrengen. Dat wil zeggen de gemiddelde jaarlijkse normale netto huurwaarde van het onroerend goed op het referentietijdstip. Tot op vandaag is dat referentietijdstip 1 januari 1975.

Voor onroerend goed in het buitenland moet u tot en met aanslagjaar 2021 de werkelijke huurwaarde (als de woning verhuurd is) of de gemiddelde jaarlijkse brutohuurwaarde (als de woning niet verhuurd is) aangeven. Deze laatste zijn de huurinkomsten die u zou kunnen opstrijken mocht u de woning het volledige jaar hebben verhuurd, rekening houdend met de gebruiken van het land en de ligging van de woning.

Vanaf aanslagjaar 2022 (inkomstenjaar 2021) wordt de woning in het buitenland op een gelijkaardige manier belast als onroerend goed in België, nl. op basis van een KI.

De fiscus zal aan alle buitenlandse onroerende goederen van Belgische belastingplichtigen een KI toekennen. Dat KI wordt vastgesteld op basis van de huidige verkoopwaarde en houdt rekening met de huurwaarden van 1975.

Om de nodige informatie te verzamelen, werd een aangifteplicht voor de eigenaar ingevoerd:

- aan- of verkoop van een buitenlandse onroerend goed na 31 december 2020: binnen de 4 maanden melden aan de fiscus (dienst Administratie Opmetingen en Waardering). Dat kunt u via brief, e-mail of via MyMinfin.

- op 31 december 2020 al eigenaar van een onroerend goed? Dan heeft u tot 31 december 2021 tijd om dat aan te geven bij de Administratie. Als u in de laatste belastingaangiftes van aanslagjaar 2020 en/of 2021 uw buitenlandse woning al heeft aangegeven, zal de fiscus u binnenkort een aangifteformulier sturen om de nodige informatie op te vragen.

De nieuwe wet voorziet in een administratieve boete van € 250 tot € 3.000 voor wie de aangifteverplichtingen niet nakomt.

Of het nieuwe regime een impact op de verschuldigde belasting zal hebben, hangt af van de situatie. Vaak zal de nieuwe regeling iets voordeliger zijn.

Sowieso zal de belastingdruk eerder beperkt zijn voor vastgoed dat gelegen is in één van de vele landen waarmee België een dubbelbelastingverdrag heeft gesloten. Daarin staat dat het land waarin het vastgoed gelegen is de belasting mag heffen.

Er wordt met de buitenlandse inkomsten rekening gehouden om het belastingtarief te bepalen dat op uw andere inkomsten van toepassing is. Hoe meer buitenlandse inkomsten, hoe hoger de belastingdruk op uw andere inkomsten. Dat is de zogenaamde ‘vrijstelling met progressievoorbehoud’.

(Auteur: Edwin Van Lommel – Fiscaal Accountant 11308681 – 30/11/2021)