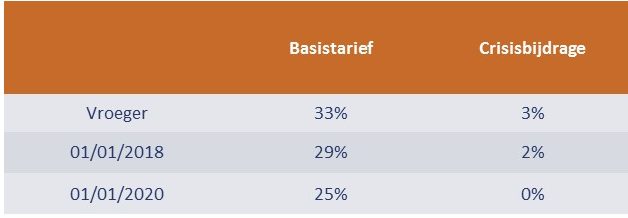

De fameuze taxshift voorziet in een verhoging van de roerende voorheffing van 25 naar 27 %. Maar nu nog kan u vroegere winsten uit uw vennootschap halen aan 10% of aan 13,64% (werkelijke belastingsdruk). Yes, you can!!!! Zelfs nog voor de winsten van boekjaar 2012 en 2013!!!!

Spijtig genoeg werd de benaming “liquidatie” er op geplakt, maar niets is minder waar.

Wie overweegt om gebruik te maken van de bijzondere liquidatiereserve voor de winst over aanslagjaar 2013 (veelal boekjaar 2012) maar nog geen definitieve beslissing daartoe genomen heeft, dient nu echt wel in actie te komen. De bijzondere heffing van 10 % dient immers vóór 30 november 2015:

- via een bijzondere aangifte ingediend te worden

- op de rekening van de belastingsadministratie te staan

Waarover gaat het?

U herinnert zich ongetwijfeld dat de Regering Di Rupo de roerende voorheffing (RV) over de liquidatieboni met ingang van 1 oktober 2014 verhoogde van 10 % naar 25 %. Daarbij werd wel in een overgangsregeling voorzien voor de bestaande reserves. Die mochten als dividend uitgekeerd worden tegen betaling van 10 % RV, waarna het nettobedrag in kapitaal geïncorporeerd werd. Dit systeem staat bekend als de “interne vereffening”. In praktijk ging het veelal over belaste reserves tot en met aanslagjaar 2012.

De regering Michel heeft bij haar aantreden een permanent karakter gegeven aan dit systeem (al zijn er wel wat positieve verschilpunten). Het nieuwe stelsel staat bekend als de liquidatiereserve en is van toepassing sinds aanslagjaar 2015.

Dat betekent dat de winsten over aanslagjaren 2013 en 2014 tussen wal en schip vielen. Met de bijzondere liquidatiereserve wil de regering alsnog een éénmalige kans geven om de winst van die jaren mee te betrekken in de liquidatiereserve.

Waarom zou u gebruik maken van de (bijzondere) liquidatiereserve?

Door gebruik te maken van de (bijzondere) liquidatiereserve en dus nu de afzonderlijke heffing van 10 % te betalen, is er bij latere vereffening geen RV meer verschuldigd.

Bij een gewone dividenduitkering van deze liquidatiereserve is daarentegen nog slechts 5 % RV verschuldigd, mits het respecteren van een wachttermijn van 5 jaar (helaas).

Wacht je geen 5 jaar, dan bedraagt de RV alsnog 15 %.

Het is dus duidelijk dat er een brede kloof gaapt tussen het verlaagd tarief van 10 % resp. 15 % (wachttijd 5 jaar) en het gewone tarief van 25 %. In praktijk is het verschil zelfs nog iets groter. Gelet op de berekeningswijze van de bijzondere heffing van 10 % en het feit dat deze wordt gedragen door de vennootschap (en niet door de aandeelhouder zoals bij een dividend), bedraagt de werkelijke belastingdruk op een dividend (na wachttermijn van 5 jaar) slechts 13,64 %.

Door gebruik te maken van de (bijzondere) liquidatiereserve kan u de globale belastingdruk dus gevoelig verminderen!

Bovendien wordt de kloof alleen maar groter als gevolg van de tax shift: het gewone tarief RV zal immers stijgen naar 27 %.

Terloops, voor wie gebruik maakt van de liquidatiereserve en vervolgens overgaat tot uitkering van een dividend in jaar 1, zal 17 % (in plaats van 15 % RV) moeten inhouden.

Voor wie is dit interessant?

De liquidatiereserve staat enkel open voor kleine ondernemingen. Wat de bijzondere liquidatiereserve betreft, volstaat het dat de vennootschap zich als ‘klein’ kwalificeerde voor aanslagjaar 2013 resp. 2014, ook al is ze intussen ‘groot’.

In volgende omstandigheden is de bijzondere liquidatiereserve zeker het overwegen waard:

- uw ondernemingsrisico is relatief beperkt (de kans op toekomstige verliezen is gering)

- u heeft vereffeningsplannen (de wachttermijn van 5 jaar geldt hier niet!)

- de vennootschap heeft overtollige liquiditeiten die niet geïnvesteerd worden

- het eigen rendement op deze liquiditeiten weegt niet op tegen de belastingbesparing (de bijzondere heffing die u nu betaalt, kan u uiteraard niet meer beleggen)

- u kan de beschikbare liquiditeiten (na wachttermijn van 5 jaar) zelf goed gebruiken

- alle aandeelhouders (of veruit de belangrijkste) zijn natuurlijke personen.

In de praktijk is de (bijzondere) liquidatiereserve veelal interessant voor vennootschappen van vrije beroepers, consultants en managers. Dat neemt niet weg dat de regeling ook voor andere KMO’s nuttig kan zijn.

Wat moet u doen?

Wie gebruik wil maken van de bijzondere liquidatiereserve over aanslagjaar 2013 moet daartoe vóór 30 november 2015 een bijzondere aangifte indienen alsook de overeenkomstige belasting betalen.

Het is overigens mogelijk om meteen ook de bijzondere liquidatiereserve over aanslagjaar 2014 (inkomstenjaar 2013) af te wikkelen, al heeft u daartoe nog tot 30 november 2016 tijd.

Advies:

Al onze klanten, waarvan wij dachten dat zij voor deze opportuniteit in aanmerking kwamen, werden door Abeka+ reeds pro-actief geadviseerd.

In het geval u over deze fiscale opportuniteit nog vragen zou hebben kan u, klant zijnde of niet, nog deze week met ons contact opnemen zodat wij samen met u kunnen bespreken of deze bijzondere liquiditeitsreserve iets voor u is en wij deze alsnog tijdig kunnen implenteren.